Obsah

Viete, ako v jednoduchom účtovníctve zaúčtovať výdavky na mzdy zamestnancov? Viete, ako zaúčtovať poskytnuté zamestnanecké benefity, cestovné náhrady a výdavky spojené s BOZP? Viete, ktoré položky sú daňovo uznateľným výdavkom a ktoré nie? Všetko Vám ukážeme na konkrétnych príkladoch.

Mzdy ako daňovo uznateľný výdavok

V ustanovení § 19 ods. 2 písm. c) bod 6 zákona č. 595/2003 Z. z. o dani z príjmov (ďalej len ZDP) je výslovne uvedené, že daňovým výdavkom sú aj výdavky vynaložené na „mzdové a ostatné pracovnoprávne nároky zamestnancov v rozsahu ustanovenom pracovnoprávnymi predpismi“. Hrubá mzda zamestnanca je teda daňovo uznateľným výdavkom SZČO ako zamestnávateľa.

Zákonné odvody poistného na sociálne poistenie a poistného na zdravotné poistenie hradené zamestnávateľom za zamestnanca zase nájdeme v § 19 ods. 3 písm. i) ZDP. Preto pôjde o daňovo uznateľný výdavok SZČO. Zrazená daň z príjmov sa zráža zamestnancovi z jeho hrubej mzdy, ide teda opäť o daňovo uznateľný výdavok.

Príklad – výpočet čistej mzdy

Pán Ján Novák pracuje na TPP ako skladník. Hrubá mzda je 1 000 eur, vo firme podpísal vyhlásenie na uplatnenie nezdaniteľnej časti základu dane na daňovníka. Vypočítajte čistú mzdu a všetky odvody za mesiac november 2022.

Výpočet čistej mzdy vykonáme štandardným spôsobom, bez ohľadu na to, či vedie daňovník podvojné účtovníctvo, alebo jednoduché účtovníctvo.

|

Položka |

Suma |

|

Hrubá mzda |

1 000 eur |

|

Poistné na sociálne poistenie (spolu 9,4 %) |

94 eur |

|

Poistné na zdravotné poistenie (4 %) |

40 eur |

|

Nezdaniteľná časť základu dane na daňovníka |

381,61 eura |

|

Základ dane = hrubá mzda – poistné na sociálne poistenie – poistné na zdravotné poistenie – nezdaniteľná časť základu dane na daňovníka |

484,39 eura |

|

Preddavok na daň z príjmov zo závislej činnosti (19 %, nakoľko základ dane neprevýšil sumu 3 212,75 eura) |

92,03 eura |

|

Čistá mzda |

773,97 eura |

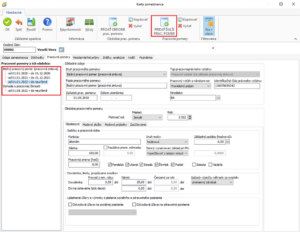

TIP: S výpočtom miezd vám pomôže mzdový program v rámci účtovného programu Money S3. Vyskúšať si ho môžete aj zadarmo.

Jednoduché účtovníctvo

Zákon č. 431/2002 Z. z. o účtovníctve rozlišuje dve sústavy účtovníctva: podvojné účtovníctvo a jednoduché účtovníctvo. V sústave podvojného účtovníctva môžu účtovať všetci, ale v sústave jednoduchého účtovníctva môžu účtovať len vybrané účtovné jednotky. Patria medzi ne aj fyzické osoby, ktoré podnikajú alebo vykonávajú inú samostatnú zárobkovú činnosť.

Jednoduché účtovníctvo sa vedie v peňažnom denníku, v knihe pohľadávok, v knihe záväzkov a v pomocných knihách podľa potreby SZČO. Najdôležitejšou účtovnou knihou sústavy jednoduchého účtovníctva je práve peňažný denník. V ňom sa účtuje o peňažných prostriedkoch v hotovosti a na bankových účtoch, prevodoch medzi peňažnými prostriedkami v hotovosti a na bankových účtoch, príjmoch a výdavkoch v členení potrebnom na zistenie základu dane z príjmov. Pokiaľ ide o príjmy a výdavky, peňažný denník musí obsahovať 4 hlavné stĺpce. Príjmy, ktoré sa zahŕňajú do základu dane, príjmy, ktoré sa nezahŕňajú do základu dane, výdavky, ktoré sa zahŕňajú do základu dane (daňové výdavky) a výdavky, ktoré sa nezahŕňajú do základu dane (nedaňové výdavky).

Príjmy zahrňované do základu dane z príjmov sa potom v ďalších stĺpcoch členia najmä na:

- predaj tovaru,

- predaj výrobkov a služieb,

- ostatné príjmy.

Výdavky zahrňované do základu dane z príjmov sa potom v ďalších stĺpcoch členia najmä na:

- zásoby,

- služby,

- mzdy,

- poistné platené za podnikateľa a poistné platené zamestnávateľom za zamestnancov,

- tvorba sociálneho fondu,

- ostatné výdavky.

V jednoduchom účtovníctve sa premietnu všetky príjmy a výdavky až v okamihu zaplatenia (v okamihu prírastu alebo úbytku peňažných prostriedkov v hotovosti alebo na bankových účtoch).

Príklad – mzda a odvody v jednoduchom účtovníctve

Koľko budú činiť mesačné zákonné poistné odvody z hrubej mzdy pána Jána Nováka 1 000 eur? Ako a kedy sa tieto sumy prejavia v jednoduchom účtovníctve (v peňažnom denníku)?

Najskôr treba vypočítať zákonné odvody a to ako za zamestnanca, tak aj za zamestnávateľa.

|

Položka |

Sociálne poistenie |

Zdravotné poistenie |

Celkom |

|

Odvody pána Jána Nováka (9,4 % + 4 %) |

94 eur |

40 eur |

134 eur |

|

Odvody zamestnávateľa (25,2 % + 10 %) |

252 eur |

100 eur |

352 eur |

|

Celkom |

346 eur |

140 eur |

486 eur |

Ak by sme spracovávali mzdy za mesiac november 2022, máme povinnosť uhradiť odvody najneskôr vo výplatnom termíne a preddavok na daň z príjmov najneskôr do 5 dní po dni výplaty mzdy. Výplatný termín pána Jána Nováka je 15. deň nasledujúceho kalendárneho mesiaca. To znamená, že zo mzdy za mesiac november vyplatenej v decembri musíme ako zamestnávateľ najneskôr 15.12.2022 uhradiť sociálne poistenie a zdravotné poistenie a preddavok na daň z príjmov najneskôr do 20.12.2022. Ak by taký deň pripadol na sobotu, nedeľu alebo deň pracovného pokoja, pripadá posledný deň tejto lehoty na najbližší nasledujúci pracovný deň (§ 27 daňového poriadku). Pokiaľ bude podnikateľ všetko platiť v stanovenom termíne, potom sa výdavky na mzdy prejavia v jednoduchom účtovníctve v mesiaci december 2022.

|

Text |

Suma |

Výdavok |

Stĺpce peňažného denníka |

|

|

Daňový |

Nedaňový |

|||

|

1. Hrubá mzda |

1 000 eur |

X |

X |

neúčtuje sa |

|

2. Poistné na sociálne poistenie – platené za zamestnanca |

94 eur |

dátum platby |

X |

peňažné prostriedky na bankových účtoch – výdavky, výdavky zahrňované do základu dane z príjmov – mzdy |

|

3. Poistné na sociálne poistenie – platené za zamestnávateľa |

252 eur |

dátum platby |

x |

peňažné prostriedky na bankových účtoch – výdavky, výdavky zahrňované do základu dane z príjmov – poistné platené za podnikateľa a poistné platené zamestnávateľom za zamestnancov |

|

4. Poistné na zdravotné poistenie – platené za zamestnanca |

40 eur |

dátum platby |

X |

peňažné prostriedky na bankových účtoch – výdavky, výdavky zahrňované do základu dane z príjmov – mzdy |

|

5. Poistné na zdravotné poistenie – platené za zamestnávateľa |

100 eur |

dátum platby |

x |

peňažné prostriedky na bankových účtoch – výdavky, výdavky zahrňované do základu dane z príjmov – poistné platené za podnikateľa a poistné platené zamestnávateľom za zamestnancov |

|

6. Preddavok na daň z príjmov fyzických osôb zo závislej činnosti odvádzaný daňovému úradu |

92,03 eura |

dátum platby |

X |

peňažné prostriedky na bankových účtoch – výdavky, výdavky zahrňované do základu dane z príjmov – mzdy |

|

7. Výplata mzdy (bankovým prevodom na účet zamestnanca) |

773,97 eura |

dátum platby |

X |

peňažné prostriedky na bankových účtoch – výdavky, výdavky zahrňované do základu dane z príjmov – mzdy |

Kontrolné mechanizmy v jednoduchom účtovníctve

Po tom, ako budete mať spracovaný bankový výpis za december 2022, môžete si urobiť krížovú kontrolu, že máte v peňažnom denníku všetko zaúčtované v správnej výške.

|

Text |

Sociálne poistenie |

Zdravotné poistenie |

Celkom |

|

Hrubá mzda 1 000 eur + odvody zamestnávateľa |

252 eur |

100 eur |

1 352 eur |

|

Výdavky v jednoduchom účtovníctve = čistá mzda 773,97 eura + preddavok na daň 92,03 eura + všetky odvody |

346 eur |

140 eur |

1 352 eur |

Výdavky na zamestnanecké benefity

Zdanenie z pohľadu zamestnanca nájdeme predovšetkým v § 5 ods. 2 až 7 ZDP. Či pôjde o daňovo uznateľný náklad/výdavok zamestnávateľa by sme museli hľadať predovšetkým v § 19 ZDP.

Tabuľka – prehľad najčastejšie poskytovaných benefitov

V tabuľkách nižšie uvádzame najčastejšie poskytované zamestnanecké benefity v členení, či pôjde o daňovo uznateľný výdavok zamestnávateľa alebo o daňovo neuznateľný výdavok.

|

Najčastejšie poskytované zamestnanecké benefity – daňovo uznateľné |

Suma |

§ ZDP |

|

výdavky na vzdelávanie zamestnanca, ktoré súvisí s činnosťou alebo s podnikaním zamestnávateľa |

bez obmedzenia |

§ 19 ods. 2 písm. c) bod 3 |

|

príspevky na doplnkové dôchodkové sporenie, ktoré platí zamestnávateľ za zamestnanca |

najviac vo výške 6 % zo zúčtovanej mzdy, náhrady mzdy a odmeny zamestnanca |

§ 19 ods. 3 písm. l) |

|

výdavky na ubytovanie pre zamestnancov v pracovnom pomere v budovách zatriedených do kódov klasifikácie stavieb 112 a 113, ak prevažujúca činnosť zamestnávateľa je výroba vykonávaná vo viaczmennej prevádzke |

bez obmedzenia |

§ 19 ods. 2 písm. s) bod 2 |

|

príspevky na rekreáciu zamestnancov v pracovnom pomere, ktorých pracovný pomer trvá nepretržite najmenej 24 mesiacov |

55 % oprávnených výdavkov, najviac 275 eur za kalendárny rok |

§ 19 ods. 2 písm. c) bod 5 |

|

príspevky na stravovanie zamestnancov |

najviac vo výške 55 % zo sumy stravného poskytovaného pri pracovnej ceste v trvaní 5 až 12 hodín |

§ 19 ods. 2 písm. c) bod 5 |

|

Najčastejšie poskytované zamestnanecké benefity – daňovo neuznateľné |

Suma |

§ ZDP |

|

mobilný telefón alebo notebook zamestnávateľa poskytnutý na používanie zamestnancovi na služobné a súkromné účely |

v rozsahu použitia na súkromné účely, resp. vo výške 20 %, ak zamestnávateľ postupuje podľa § 19 ods. 2 písm. t) ZDP |

§ 21 ods. 1 |

|

výdavky na kurzy, semináre alebo školenia, ktoré nesúvisia s činnosťou alebo s podnikaním zamestnávateľa |

celá hodnota |

§ 21 ods. 1 [resp. nepriamo § 19 ods. 2 písm. c) bod 3] |

|

občerstvenie na pracovisku (káva, čaj, chlebíčky, ovocie atď.) |

celá hodnota |

§ 21 ods. 1 |

|

športové, kultúrne alebo iné poukazy pre zamestnancov |

celá hodnota |

§ 21 ods. 1 |

|

príspevky na stravovanie zamestnancov presahujúce limit stanovený Zákonníkom práce, ak nie sú platené zo sociálneho fondu |

výška presahujúca 55 % zo sumy stravného poskytovaného pri pracovnej ceste v trvaní 5 až 12 hodín |

§ 21 ods. 1 písm. e) [resp. nepriamo § 19 ods. 2 písm. c) bod 5] |

TIP: Poskytovanie spomenutých zamestnaneckých benefitov nad rámec limitov ustanovených v osobitných predpisoch, čo za normálnych okolností nie je daňovo uznateľným výdavkom, je možné zahrnúť do daňovo uznateľných výdavkov zamestnávateľa vtedy, ak budú tieto zamestnanecké benefity pre zamestnanca zdaniteľným príjmom zo závislej činnosti a súčasťou jeho mzdy. Avšak podmienkou je, že poskytovanie takéhoto zamestnaneckého benefitu musí vyplývať z pracovnej zmluvy, z kolektívnej zmluvy, z interného predpisu zamestnávateľa alebo z inej zmluvy uzatvorenej medzi zamestnancom a zamestnávateľom. Uvedené vyplýva z § 19 ods. 1 ZDP.

Okrem toho z § 5 ods. 7 písm. o) ZDP vyplýva, že pri nepeňažných benefitoch, ktoré nie sú pre zamestnanca oslobodené od dane z príjmov vyslovene podľa iného ustanovenia ZDP (ako napríklad príspevok na stravovanie alebo rekreáciu), je možné pre zamestnanca uplatniť oslobodenie od dane z príjmov v celkovej sume najviac 500 eur za rok od všetkých zamestnávateľov. Podmienkou pre uplatnenie takéhoto oslobodenia je to, že prostriedky vynaložené zamestnávateľom na tento nepeňažný benefit musia byť prvotne daňovo uznateľným výdavkom zamestnávateľa (napríklad na základe zdanenia nepeňažného benefitu zamestnancovi podľa predchádzajúceho odseku), ale ak chce zamestnávateľ pre zamestnanca na tento nepeňažný benefit uplatniť oslobodenie od dane z príjmov, musí prostriedky vynaložené naň vylúčiť zo svojich daňových výdavkov.

Príklad – príspevok na dovolenku v jednoduchom účtovníctve

Pán Novák z predchádzajúceho príkladu, ktorého pracovný pomer trvá nepretržite viac ako 24 mesiacov, dostal v mesiaci november mimo svojej základnej mzdy 1 000 eur tiež príspevok na rekreáciu vo výške 600 eur. Pán Novák za súvisiacu dovolenku ubytovaciemu zariadeniu zaplatil 600 eur. Poskytnutie tohto benefitu nad rámec povinnosti zamestnávateľa nie je upravené v pracovnej zmluve, kolektívnej zmluve a ani v internom predpise zamestnávateľa. Ako sa prejaví tento benefit v jednoduchom účtovníctve?

Daňovo uznateľným výdavkom zamestnávateľa je príspevok na rekreáciu v sume 55 % oprávnených výdavkov, najviac 275 eur za kalendárny rok. V prípade dovolenky pána Nováka je 55 % z oprávnených výdavkov 330 eur (55 % zo sumy 600 eur), čo je viac ako limit 275 eur. Zamestnávateľ mu však napriek tomu poskytol príspevok na rekreáciu v sume 600 eur. U zamestnávateľa pôjde v súlade s ustanovením § 19 ods. 2 písm. c) bod 5 ZDP vo výške 275 eur o daňovo uznateľný výdavok a v súlade s ustanovením § 21 ods. 1 písm. e) ZDP vo výške 325 eur o daňovo neuznateľný výdavok. Preplatenie faktúry, ktorú pán Novák dostal od ubytovacieho zariadenia a ktorú predložil zamestnávateľovi, zaúčtuje zamestnávateľ v jednoduchom účtovníctve vo výške 275 eur v stĺpci výdavky zahrňované do základu dane z príjmov – mzdy, a vo výške 325 eur v stĺpci výdavky nezahrňované do základu dane z príjmov. Odvody vo výške 35,2 %, ktoré musí zamestnávateľ odviesť zo sumy 325 eur prevyšujúcej zákonný limit 275 eur, budú daňovo uznateľným výdavkom (lebo je tak povinný urobiť zo zákona).

Príklad – finančný príspevok na stravovanie v jednoduchom účtovníctve

Zamestnávateľ, SZČO, vypláca svojim zamestnancom okrem iného aj finančný príspevok na stravovanie. Vo svojej vnútropodnikovej smernici má uvedené, že v roku 2022 bude poskytovať za jednu odpracovanú pracovnú zmenu (ak zamestnanec odpracuje viac ako štyri hodiny) finančný príspevok na stravovanie vo výške 5 eur. Ako sa prejaví tento benefit v jednoduchom účtovníctve?

Vzhľadom na skutočnosť, že podnikateľ zakotvil výšku tohto príspevku vo svojej vnútropodnikovej smernici a zdaňoval ho zamestnancom, bude celá hodnota finančného príspevku na stravovanie u zamestnávateľa daňovým výdavkom. Túto hodnotu krát počet odpracovaných zmien vyplatí zamestnancovi a zaúčtuje v stĺpci výdavky zahrňované do základu dane z príjmov – ostatné výdavky. Pre zamestnancov v roku 2022 pôjde o oslobodený príjem len do zákonom stanoveného limitu vo výške 2,81 eura do 30.04.2022, od 01.05.2022 do 31.08.2022 vo výške 3,30 eura a od 01.09.2022 vo výške 3,52 eura.

Výdavky na cestovné náhrady zamestnancov a výdavky na BOZP

V súlade s § 19 ods. 2 písm. d) ZDP sú daňovo uznateľným výdavkom cestovné náhrady do výšky, na ktorú vzniká nárok podľa osobitných predpisov, teda zákona o cestovných náhradách.

|

Cestovné náhrady |

Výdavok |

§ ZDP |

|

Cestovné náhrady do limitov v zákone o cestovných náhradách a opatreniach ministerstva práce |

daňový |

§ 19 ods. 2 písm. d) |

|

Cestovné náhrady nad zákonné limity, uvedené v pracovnej zmluve, kolektívnej zmluve alebo smernici zamestnávateľa a zúčtované ako zdaniteľný príjem zamestnanca |

daňový |

§ 19 ods. 1 |

|

Cestovné náhrady nad zákonné limity, bez uvedenia v pracovnej zmluve, kolektívnej zmluve alebo smernici zamestnávateľa a nezúčtované ako zdaniteľný príjem zamestnanca |

nedaňový |

§ 21 ods. 1 písm. e) [resp. nepriamo § 19 ods. 2 písm. d)] |

V súlade s § 19 ods. 2 písm. c) bod 1 ZDP sú daňovo uznateľným výdavkom výdavky na bezpečnosť a ochranu zdravia pri práci a hygienické vybavenie pracovísk zamestnancov.

|

Výdavky na BOZP – daňové |

Suma |

§ ZDP |

|

Pitná voda a ochranné nápoje pri záťaži teplom alebo chladom |

bez obmedzenia |

§ 19 ods. 2 písm. c) bod 1 |

|

Povinné lekárske prehliadky a lekárske vyšetrenia |

bez obmedzenia |

§ 19 ods. 2 písm. c) bod 2 |

|

Pracovný odev, pracovné topánky, pracovné rovnošaty (po splnení podmienok podľa osobitných predpisov a pokynu ministerstva financií) |

bez obmedzenia |

§ 19 ods. 2 písm. c) bod 1 |

|

Čistiace a hygienické pracovné pomôcky, hygienické vybavenie pracovísk zamestnancov |

bez obmedzenia |

§ 19 ods. 2 písm. c) bod 1 |

|

Príspevky poskytované zamestnancom na udržiavanie pracovných odevov, obuvi a rovnošiat |

podľa kalkulácie v internom predpise zamestnávateľa |

§ 19 ods. 2 písm. c) bod 1 |

Boli informácie v článku užitočné?

Hodnotenie iba pre užívateľov nášho blogu.