Kontrolný výkaz k DPH

Od roku 2014 sú platitelia dane povinný podávať Kontrolný výkaz. V tomto návode sú popísané typické účtovné prípady a ich nastavenie pre vstup do požadovaného oddielu.

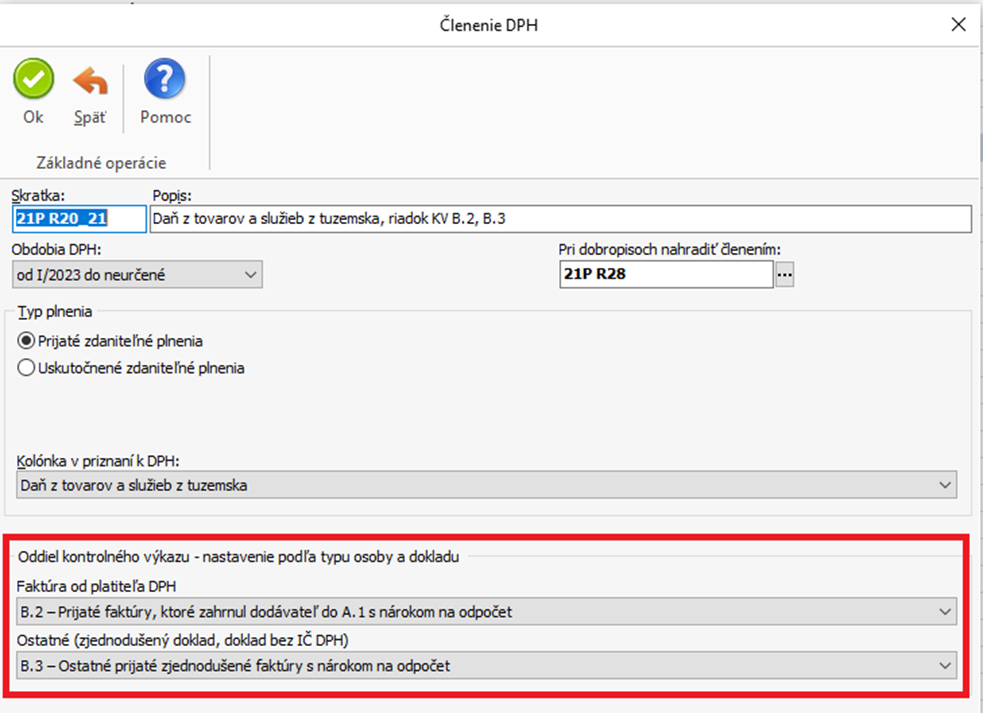

Zoznam Členení DPH – kolónky pre vstup do príslušných oddielov kontrolného výkazu

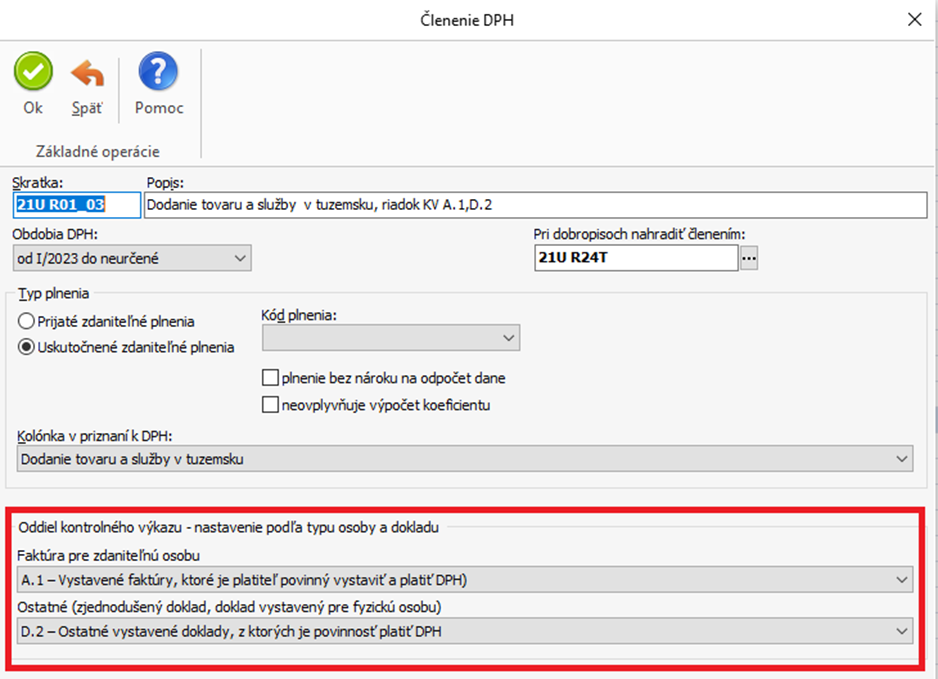

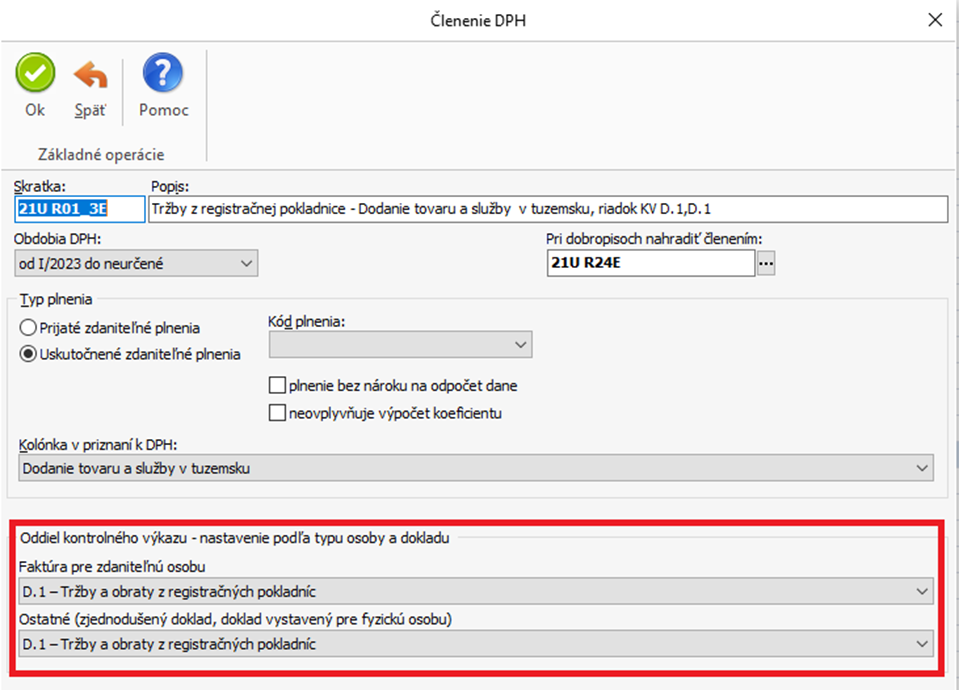

Zoznam Členenia DPH obsahuje polia "kolónky kontrolného výkazu", ktoré určujú, do ktorého oddielu kontrolného výkazu, doklad, na ktorom je členenie DPH použité vstúpi.

Aby sme pre bežného používateľa zaradenie dokladov do výkazu čo najviac zjednodušili, je možné na jednom členení DPH nastaviť samostatne dve kolónky kontrolného výkazu - v závislosti od typu dokladu alebo osoby, pre ktorú je doklad vystavený.

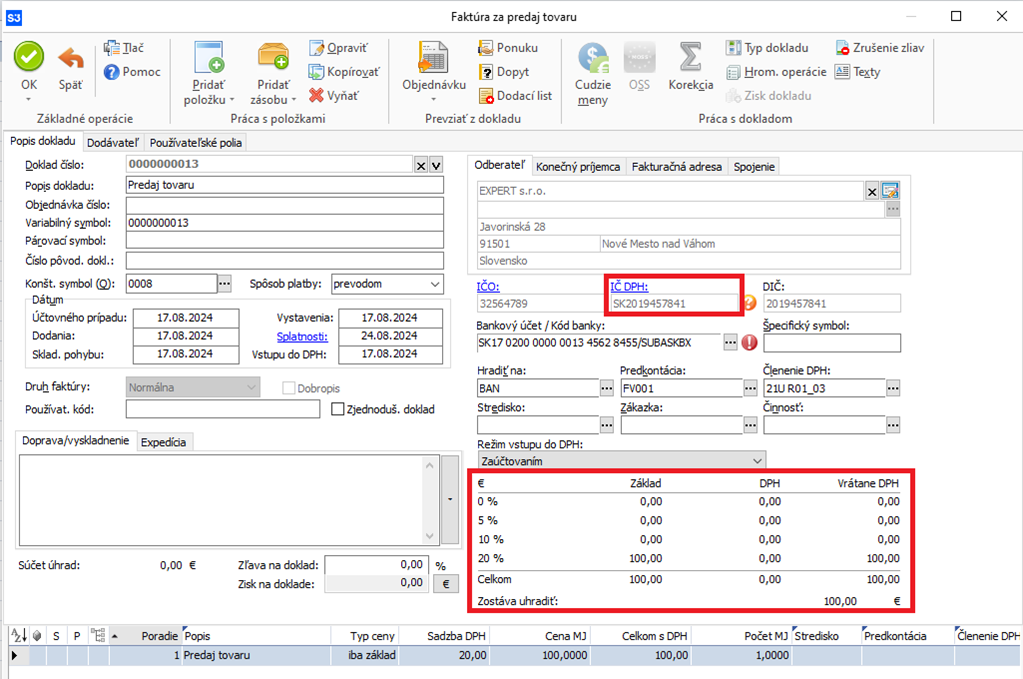

Prvé nastavenie oddielu kontrolného výkazu „ Faktúra pre zdaniteľnú osobu“ (resp. pri prijatých dokladoch „Faktúra od platiteľa DPH“) sa použije pre doklady, ktoré majú v adrese odberateľa vyplnený aspoň jeden z týchto údajov „IČO“, „IČ DPH“ alebo DIČ.

Druhé nastavenie oddielu kontrolného výkazu „Ostatné (zjednodušený doklad, doklad vystavený pre fyzickú osobu)“ sa použije, ak adresa odberateľa nemá vyplnený ani jeden z identifikátorov „IČO“, „IČ DPH“ alebo „DIČ“, alebo ak je na doklade zapnutý prepínač „zjednodušený doklad“

Tento aparát umožní systému automaticky identifikovať, do ktorého oddielu kontrolného výkazu má doklad vstúpiť.

PRÍKLAD 1 – vystavená faktúra na dodanie tovaru alebo služby

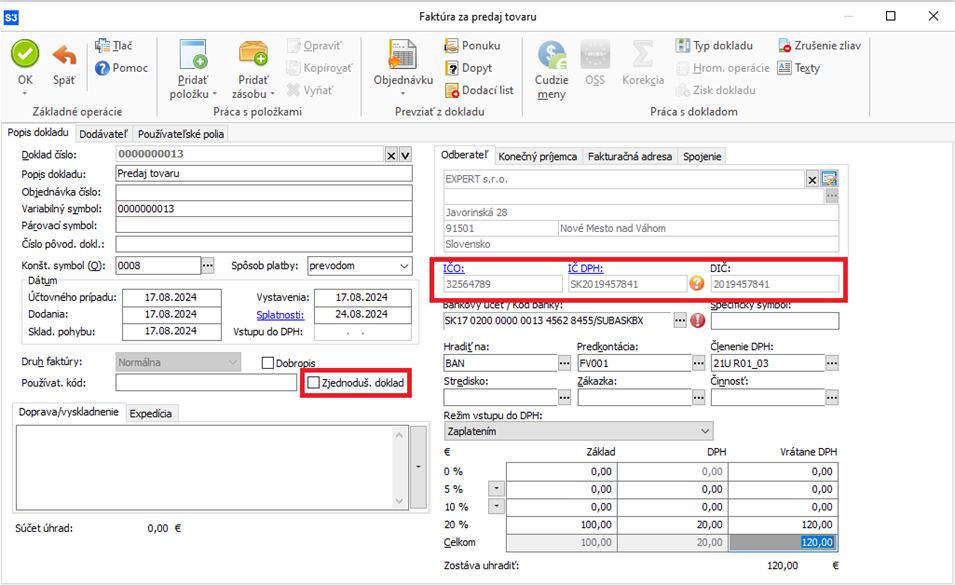

A) s adresou, na ktorej je vyplnený aspoň jeden údaj IČO, IČ DPH alebo DIČ

- nie je zapnutý prepínač Zjednoduš. doklad

- a členením DPH 21U R01_03

Pre vstup do kontrolného výkazu sa použije kolónka „Faktúra pre zdaniteľnú osobu“ – faktúra vstúpi do oddielu A.1.

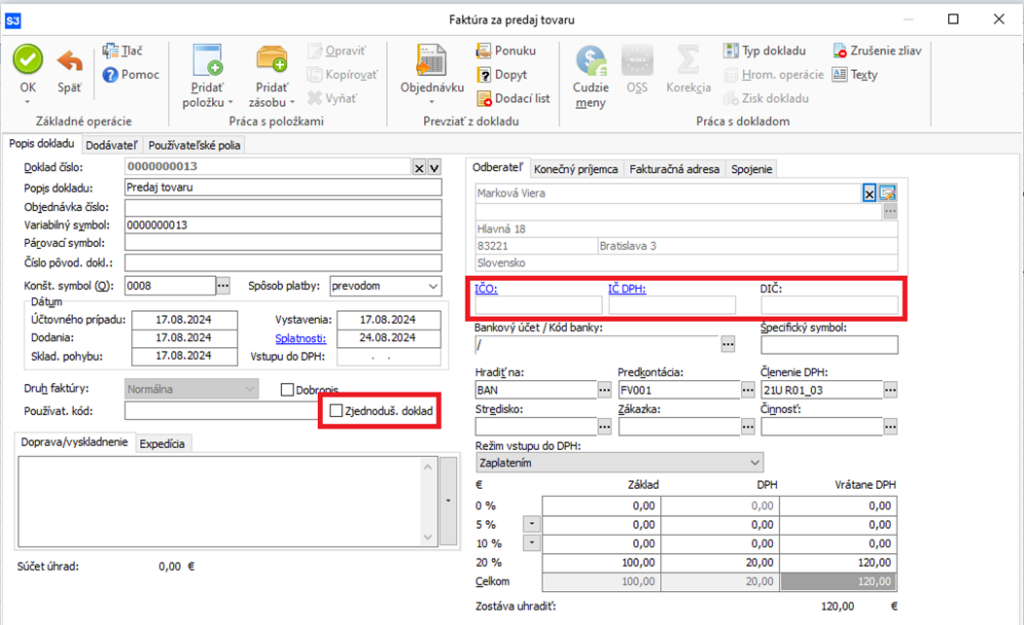

B) Faktúra bez vyplnených údajov IČO, DIČ, IČ DPH

- nie je zapnutý prepínač Zjednoduš. doklad

- členením DPH 21U R01_03

Pre vstup do kontrolného výkazu sa použije nastavenie kolónky „Ostatné“ – faktúra vstúpi do oddielu D.2

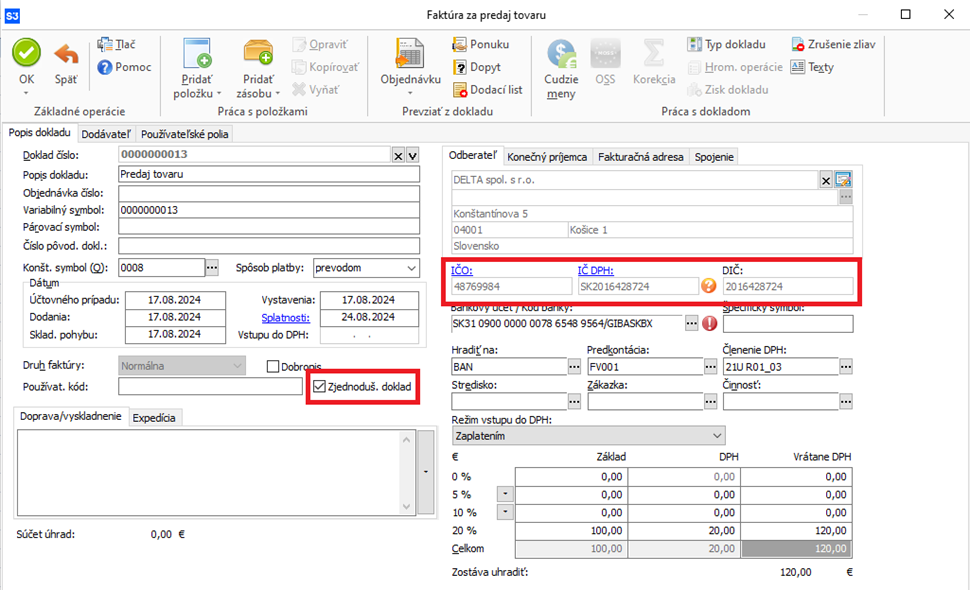

C) Upozorňujeme, že pole „Zjednodušený daňový doklad“ má prednosť pred identifikáciou adresy. Omylom vystavená faktúra s členením „21R01_03“ s väzbou na adresu s vyplneným ľubovoľným údajom (IČO, DIČ, IČ DPH) a so zaškrtnutým poľom „Zjednodušený daňový doklad“ vstúpi do oddielu D.2. kontrolného výkazu.

Faktúra s vyplnenými údajmi IČO, DIČ alebo IČ DPH a zapnutým prepínačom „zjednodušený doklad“

TIP: tento aparát môžu využiť spoločnosti, ktoré napr. z dôvodov párovania salda využívajú pole IČO pre internú evidenciu.

Priradenie dvoch oddielov kontrolného výkazu ku každému členeniu DPH umožní vystaviť doklad používateľovi bez toho, aby musel premýšľať, či vystavuje faktúru zdaniteľnej osobe alebo fyzickej osobe. Pritom doklad automaticky na základe údajov z členenia DPH a adresy, vstúpi do správneho oddielu kontrolného výkazu.

Pre špeciálne prípady, keď rozlíšenie na základe použitej adresy, nestačí na identifikáciu, do ktorého riadku kontrolného výkazu majú doklady vstupovať (typicky tržby z registračnej pokladnice sa vykazujú v samostatnom oddiele kontrolného výkazu sumárne, aj keď do daňového priznania k DPH vstupujú do rovnakého riadku ako bežné faktúry) sme pripravili nové členenia DPH.

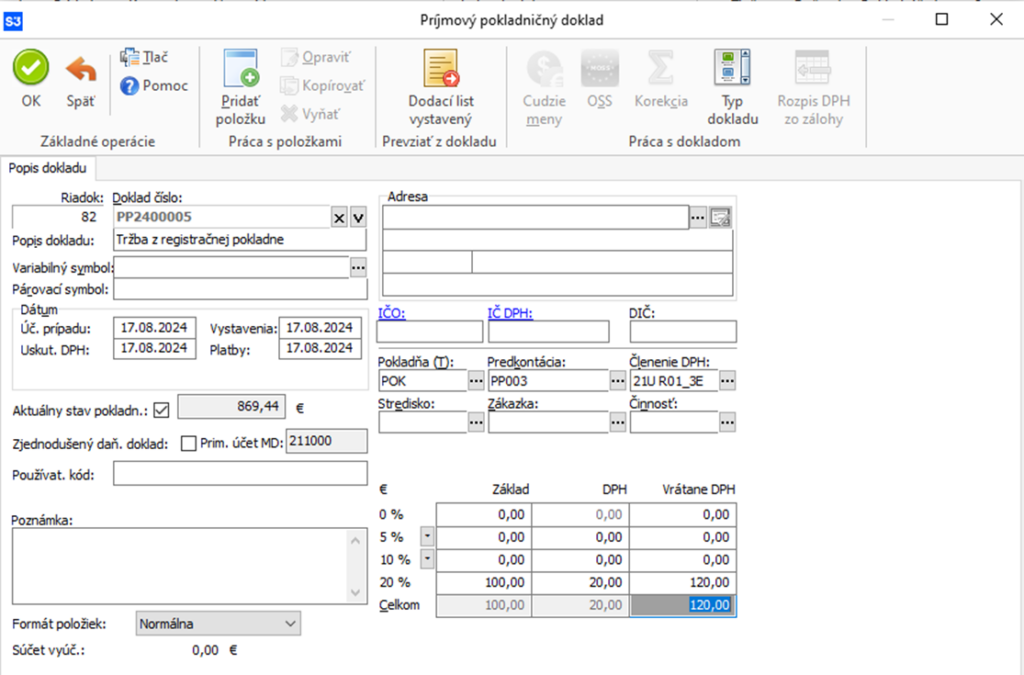

PRÍKLAD 2 – Príjmový pokladničný doklad – tržba z ERP

Na príjmovom pokladničnom doklade, ktorý eviduje tržby z ERP sa použije nové členenie DPH „21U R01_3E“ určené pre evidenciu tržieb v ERP.

Členenie DPH „21U R01_3E“ má v oboch oddieloch pre kontrolný výkaz rovnaký kód. Takže doklad bez ohľadu na údaj z adresy (IČO, IČ DPH, DIČ) alebo prepínač „Zjednodušený daňový doklad“, vstúpi do oddielu D.1. kontrolného výkazu.

PRÍKLAD 3 – Nákup materiálu v hotovosti

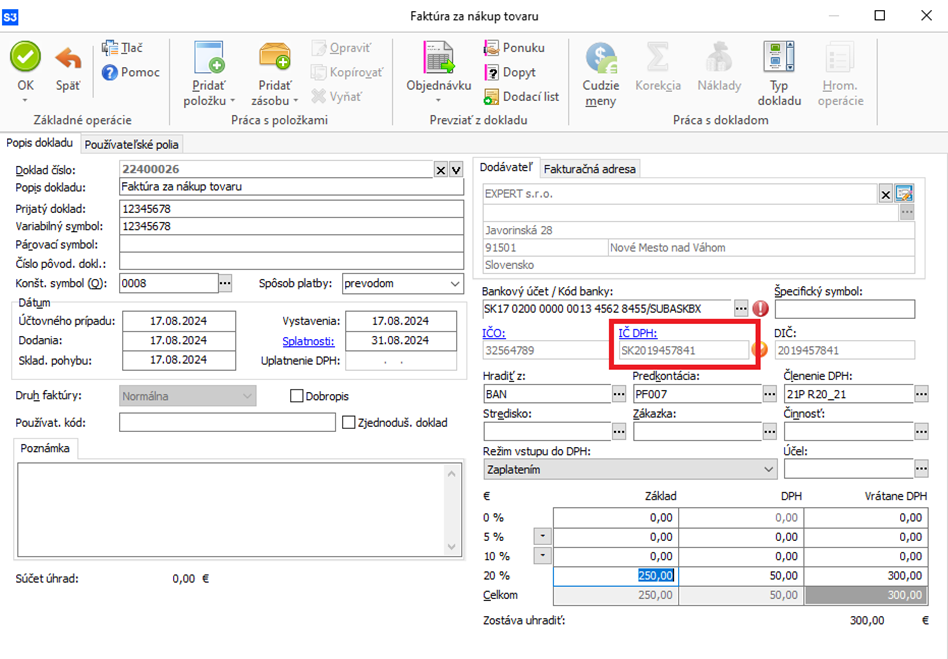

A) Prijatá faktúra s členením DPH „21P R20_21“ s väzbou na adresu a s vyplneným údajom IČ DPH (faktúra bude uhradená výdavkovým pokladničným dokladom bez vplyvu na DPH).

Vstúpi do oddielu B.2. kontrolného výkazu.

Vstúpi do oddielu B.2. kontrolného výkazu.

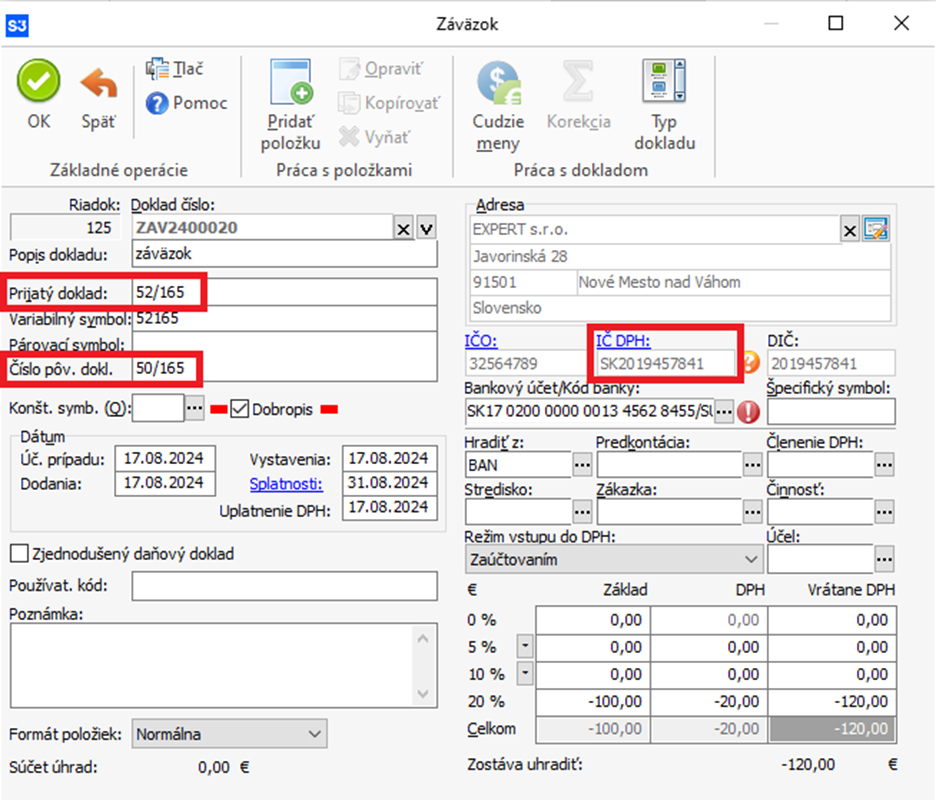

UPOZORNENIE: pri evidencii prijatých faktúr (prípadne ostatných záväzkov) nezabudnite vyplniť pole Prijatý doklad. Tento údaj sa preberá do kontrolného výkazu ako „Poradové číslo faktúry“.

Kvôli evidencii pôvodného dátumu dodania sme na prijaté faktúry a ostatné záväzky pridali nové pole Uplatnenie DPH, toto pole je rozhodujúce pre vstup dokladu do daňového priznania k DPH. Prijaté faktúry a ostatné záväzky vstúpia do daňového priznania (a rovnako aj do kontrolného výkazu) v období podľa dátumu uplatnenia. Z pohľadu kontrolného výkazu je dôležité aj správne zadanie dátumu Dodania (vykazuje sa v kontrolnom výkaze).

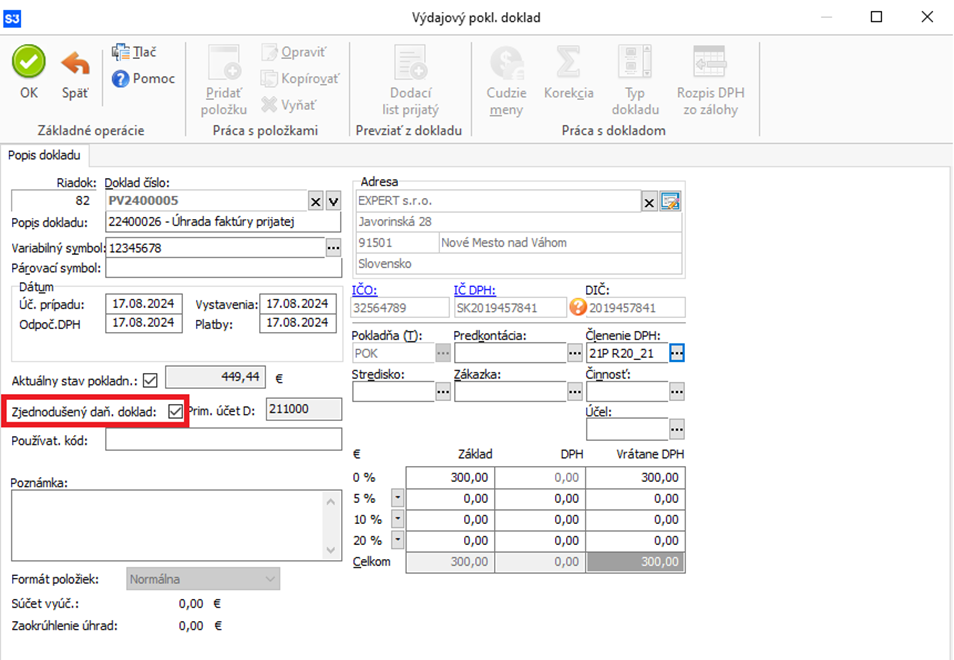

B) Doklad z registračnej pokladnice – evidencia cez Výdavkový pokladničný doklad s členením DPH „21P R20_21“

Pre správny vstup do kontrolného výkazu je odporúčame zapnúť na doklade prepínač „zjednodušený daň. doklad“. V prípade ak je na doklade vyplnená adresa obsahujúca jeden z týchto troch údajov (IČO, IČDPH, DIČ), tak je jeho zapnutie nutné.

Vstúpi do oddielu B.3.1 alebo B.3.2 kontrolného výkazu.

UPOZORNENIE: od apríla 2016 bol v Kontrolnom výkaze pôvodný oddiel B.3 rozčlenený na B.3.1 a B.3.2. V prípade ak nepresiahne uplatnená daň v oddiele B3 hodnotu 3000€, tak je hodnota v oddiele B.3.1 vpísaná tak ako doteraz jednou sumou. V prípade ak uplatnená daň v oddiele B3 presiahne limit 3000€, tak program automaticky rozdelí hodnoty kumulatívne podľa jednotlivých IČDPH do oddielu B.3.2. Z toho dôvodu odporúčame si pri evidencií dokladov svedomito vypĺňať kompletné údaje príjemcov platby.

PRÍKLAD 4 – Oprava základu dane (dobropis/ ťarchopis)

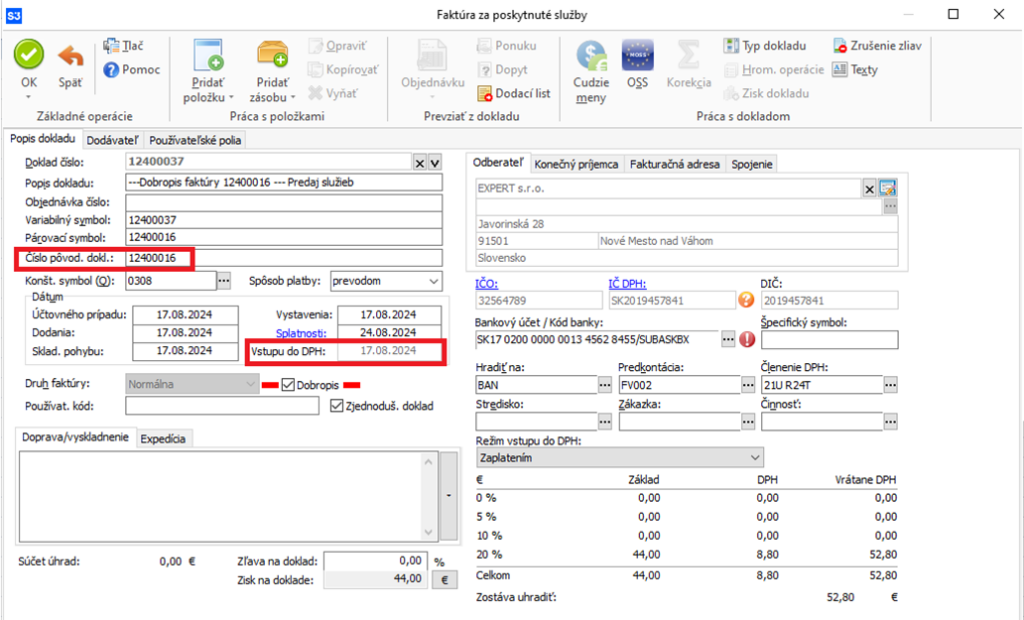

UPOZORNENIE: ak vystavujete alebo prijímate opravnú faktúru (dobropis / ťarchopis) je potrebné vyplniť na hlavičke dokladu do poľa „Pôvodný doklad“ číslo faktúry, ku ktorej sa oprava vzťahuje. Ak sa použijete pre vytvorenie dobropisu automatický aparát pre tvorbu dobropisu (cez pravé tlačidlo myši), systém doplní číslo pôvodného dokladu do príslušného poľa automaticky. Tento údaj sa preberá do kontrolného výkazu ako „Poradové číslo pôvodnej vyhotovenej faktúry“.

A) Vystavenie opravnej faktúry – Faktúra vydaná s nastaveným členením DPH 21U R24T s vyplnenými identifikátormi odberateľa IČO, DIČ alebo IČ DPH – vstúpi do kontrolného výkazu do oddielu C1

UPOZORNENIE: kvôli evidenciu pôvodného dátumu dodania (Uskutočnenie DPH) sme na vystavené faktúry - dobropisy pridali nové pole Uplatnenie DPH, toto pole je rozhodujúce pre vstup dokladu do daňového priznania k DPH. Dobropis vstúpi do daňového priznania (a rovnako aj do kontrolného výkazu) v období podľa dátumu uplatnenia.

B) Prijatie opravného daňového dokladu – vratka nákupu materiálu v hotovosti (doklad z registračnej pokladnice od dodávateľa).

Došlé opravné doklady sa v kontrolnom výkaze vykazujú jednotlivo (a to platí aj v prípade, ak ich dodávateľ uvádza v kontrolnom výkaze iba súhrnne).

Vratku nákupu materiálu zaevidujte do záväzkov (alebo prijatých faktúr) a vyplňte číslo „Prijatého dokladu“ (poradové číslo paragónu z fiskálnej tlačiarne) a číslo „Pôvodného dokladu“ (poradové číslo pôvodného paragónu z fiskálnej tlačiarne).

Vzhľadom na to, že sa do kontrolného výkazu v oddiele C.2. uvádza aj IČ DPH, nezabudnite prosím vyplniť na záväzkovom doklade aj tento údaj.

Záväzkový doklad potom môžete uhradiť pokladničným dokladom (úhrada bude bez vplyvu na DPH).

Doklad vstúpi do oddielu C.2 (podľa nastavenia členenia DPH „21P R28“ použitého na doklade)

Dobropis uhradíte príjmovým pokladničným dokladom bez vplyvu na DPH.

PRENESENIE DAŇOVEJ POVINNOSTI NA VÝSTUPE

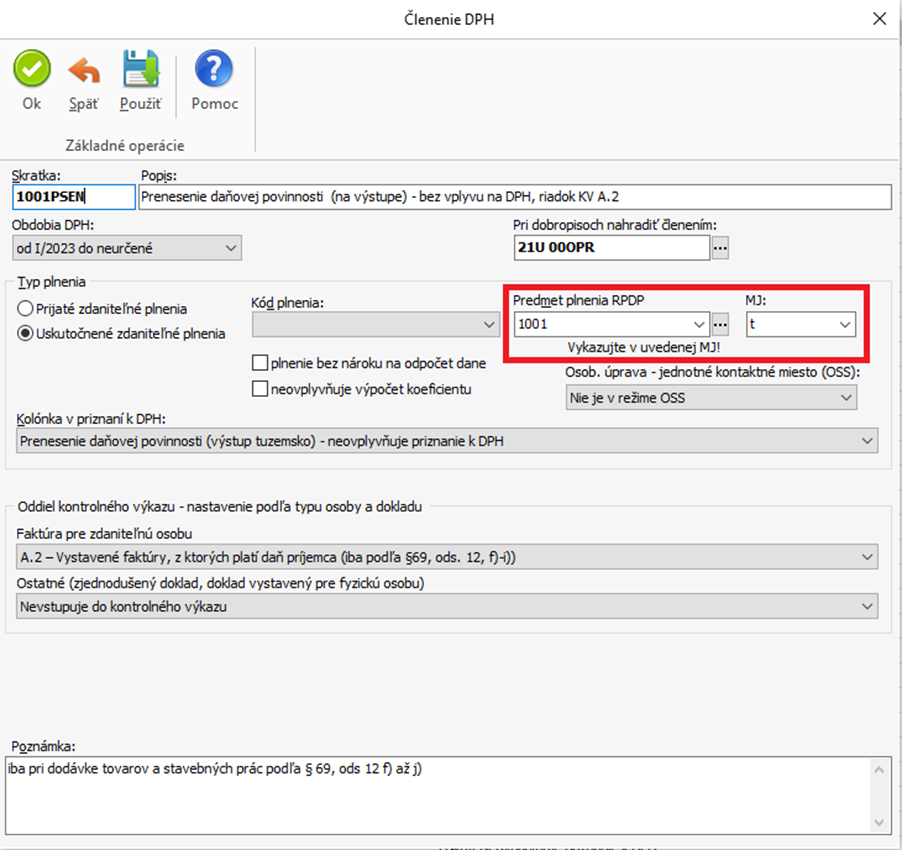

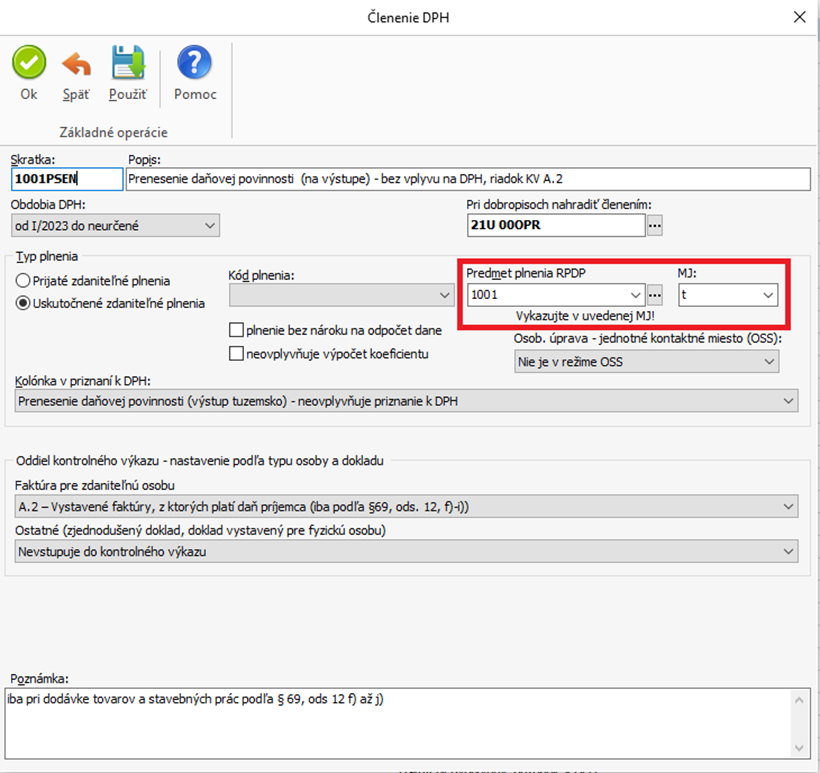

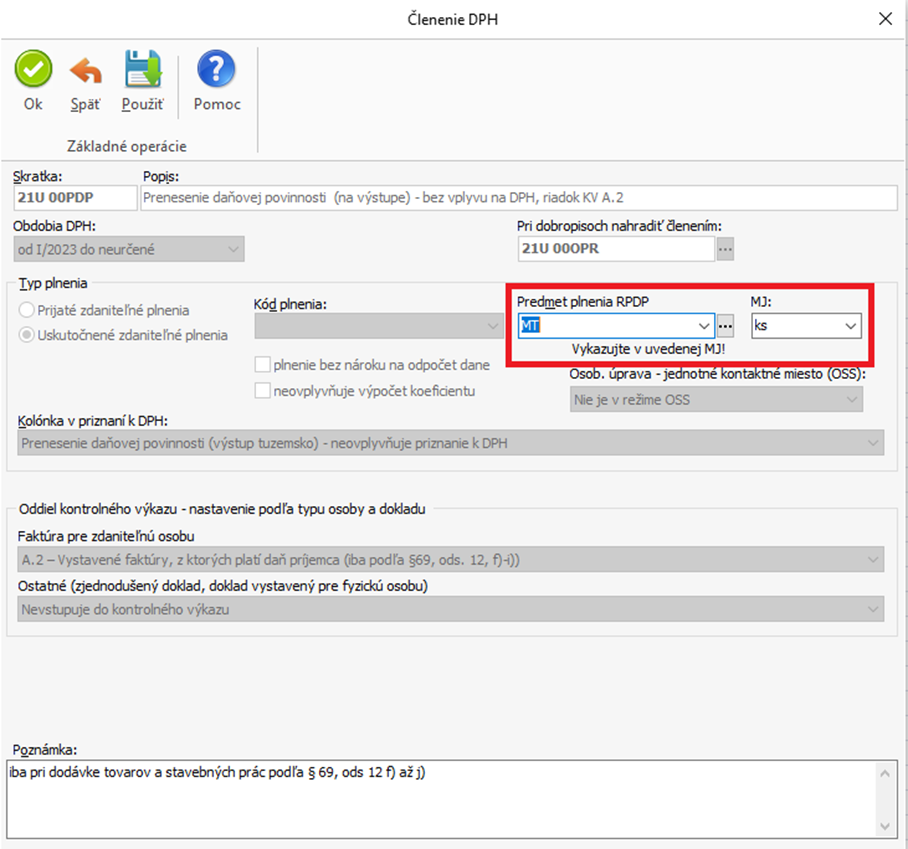

V prípade, ak Vaša spoločnosť obchoduje s komoditami, ktoré podliehajú tuzemskému preneseniu daňovej povinnosti a vzťahuje sa na ne špeciálne vykazovanie v kontrolnom výkaze, bude potrebné pre všetky druhy (prípadne skupiny kódov podľa colného sadzobníka) takéhoto tovaru vytvoriť samostatné členenie DPH a nastaviť na ňom príslušný druh alebo kód tovaru a mernú jednotku, v ktorej sa bude tovar v kontrolnom výkaze uvádzať.

INFO: špeciálne vykazovanie v kontrolnom výkaze platí pre vybrané komodity podľa § 69, ods 12 písm. f) až i) Zákona od DPH – ide napr. o dodávky mobilných telefónov, integrovaných obvodov, obilnín, železa a ocele a predmetov z nich.

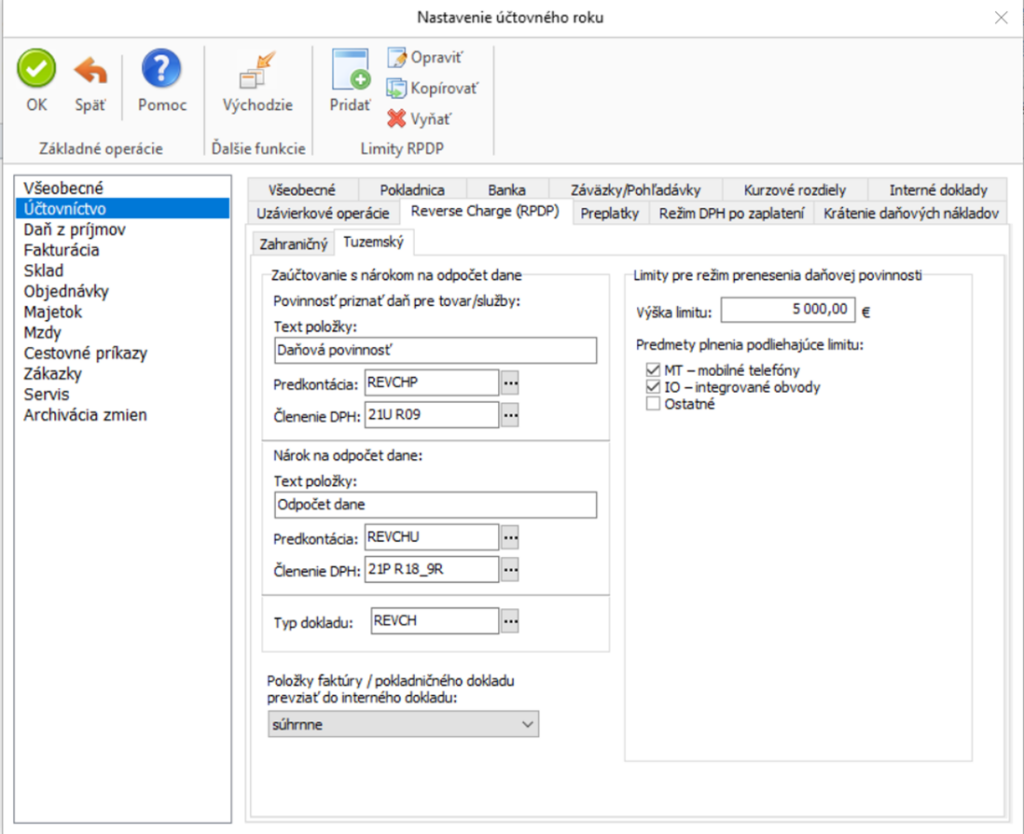

Pre mobilné telefóny a integrované obvody platí režim prenesenia daňovej povinnosti od limitu 5000€, pre ostatné komodity je od 01.01.2018 limit zrušený - nutné mať nainštalovanú verziu minimálne 18.001.

Príslušné členenie DPH je potom potrebné použiť na vystavovanom doklade alebo položke dokladu, ktorá tomuto režimu podlieha.

UPOZORNENIE: vystavené faktúry v režime prenesenia daňovej povinnosti nevstupujú do priznania k DPH, predmet plnenia (kód alebo druh tovaru) je možné preto nastaviť iba na členeniach neovplyvňujúcich priznanie k DPH.

V predmete plnenia je možný výber z troch skupín: MT – mobilné telefóny, IO – integrované obvody a Ostatné. Pri výbere Ostatné program ponúkne výber zo zoznamu kódov kombinovanej nomenklatúry (z vybraného kódu sa prevezmú prvé 4 znaky, tak ako je to potrebné pre správne vyplnenie kontrolného výkazu).

Príklady nastavenia druhu alebo kódu tovaru:

PRÍKLAD 5 – Vystavená faktúra v režime tuzemského prenesenia daňovej povinnosti

Faktúra vystavená pre slovenského platiteľa DPH za dodávku mobilných telefónov, s členením DPH „21U 00PDP“ – vstúpi do oddielu A.2

POZNÁMKA: doklady v režime tuzemského prenesenia daňovej povinnosti, ktoré sa vykazujú v kontrolnom výkaze môžete vystaviť iba voči slovenským platiteľom DPH a nebude na nich uvedená suma DPH.

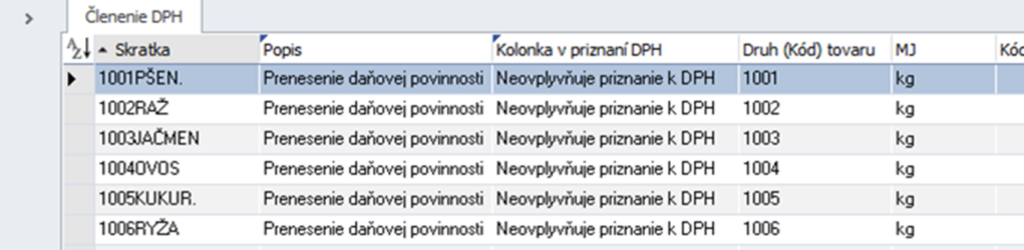

PRÍKLAD 6 – Pre komodity, pri ktorých sa vykazuje Kód tovaru

1. Nastavenie nových členení DPH

Založte členenia DPH, ktoré korešpondujú s kódmi tovarov (komodít), na ktoré sa vzťahuje režim prenesenia. Členenia DPH musia mať vyplnený predmet plnenia a mernú jednotku, v ktorej tovar fakturujete.

V predmete plnenia nastavte príslušný kód, pod ktorým sa budú fakturované položky uvádzať v kontrolnom výkaze .

Poznámka: Ako kód tovaru sa používajú prvé štyri znaky kódu kombinovanej nomenklatúry (colný sadzobník). Po kliknutí na Ostatné v roletovej ponuke v Predmete plnenia alebo po kliknutí na ikonu trojbodky Vám program ponúkne možnosť výberu zo zoznamu kódov kombinovanej nomenklatúry.

Príklad nastavených členení DPH s kódmi 1001 až 1006:

Vyberte mernú jednotku, ktorú používate pri fakturácii. Aby bolo množstvo tovaru v kontrolnom výkaze uvedené správne je nutné na faktúre uvádzať - tzn. predávať v rovnakých merných jednotkách ako je nastavené v členení DPH.

UPOZORNENIE: kontrolný výkaz určuje, v akých merných jednotkách je možné množstvo tovaru vykazovať – tie, ktoré sú vyžadované sú k dispozícii v roletovej ponuke MJ.

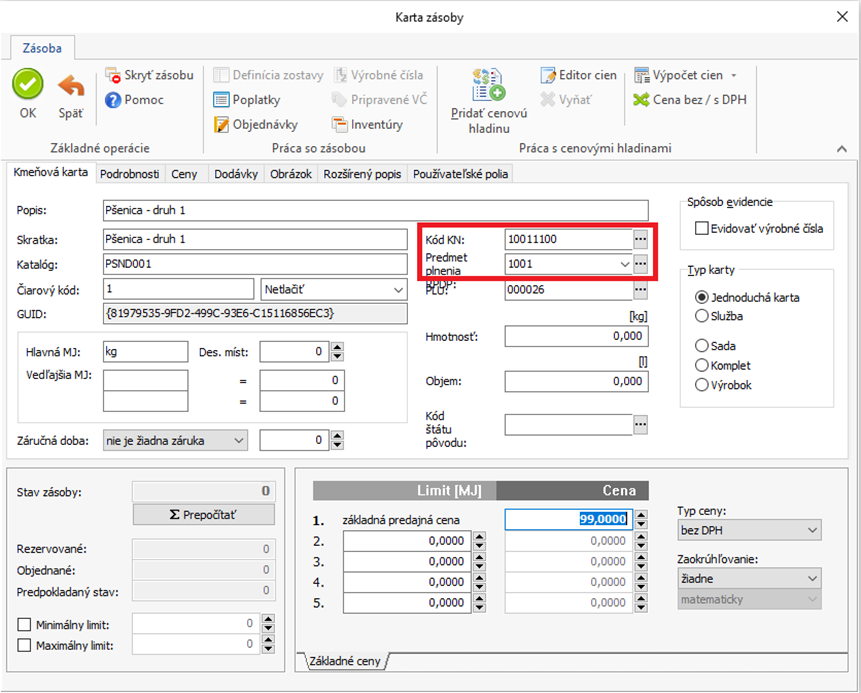

2. Priradenie predmetu plnenia (kódu) tovaru skladovým položkám

Ak používate modul skladového hospodárstva, skladovým položkám, ktoré podliehajú režimu prenesenia priraďte kód tovaru, pod ktorým sa budú vykazovať v kontrolnom výkaze.

Na skladovej karte nastavte sadzbu DPH pre predaj (zadajte sadzbu, ktorá sa na položku vzťahuje v prípade, ak nepodlieha režimu prenesenia – napr. 20 %).

TIP: na priradenie kódu tovaru na existujúce skladové karty využite hromadné operácie (Zásoby na sklade / Hromadné operácie / Zmena konfiguračných údajov zásob).

Údaje o kóde tovaru sa budú automaticky preberať do vystavených faktúr a Money bude kontrolovať, či faktúra spĺňa podmienky pre uplatnenie režimu prenesenia daňovej povinnosti.

3. Automatická kontrola uplatnenia režimu podľa odberateľa

Režim prenesenia daňovej povinnosti sa uplatňuje len pre slovenských odberateľov, ktorý sú platcovia dane. Money S3 teda na základe zvolenej adrese na faktúre uplatní alebo neuplatní RPDP na predmetných položkách.

POZNÁMKA: hodnota limitu pre tuzemský režim prenesenia daňovej povinnosti je v Money S3 sledovaná v Nastavení účtovného roka v záložke Účtovníctvo / Reverse charge / Tuzemský. Od 01.01.2018 je pre ostatné komodity bez limitu - potrebná verzia minimálne 18.001.

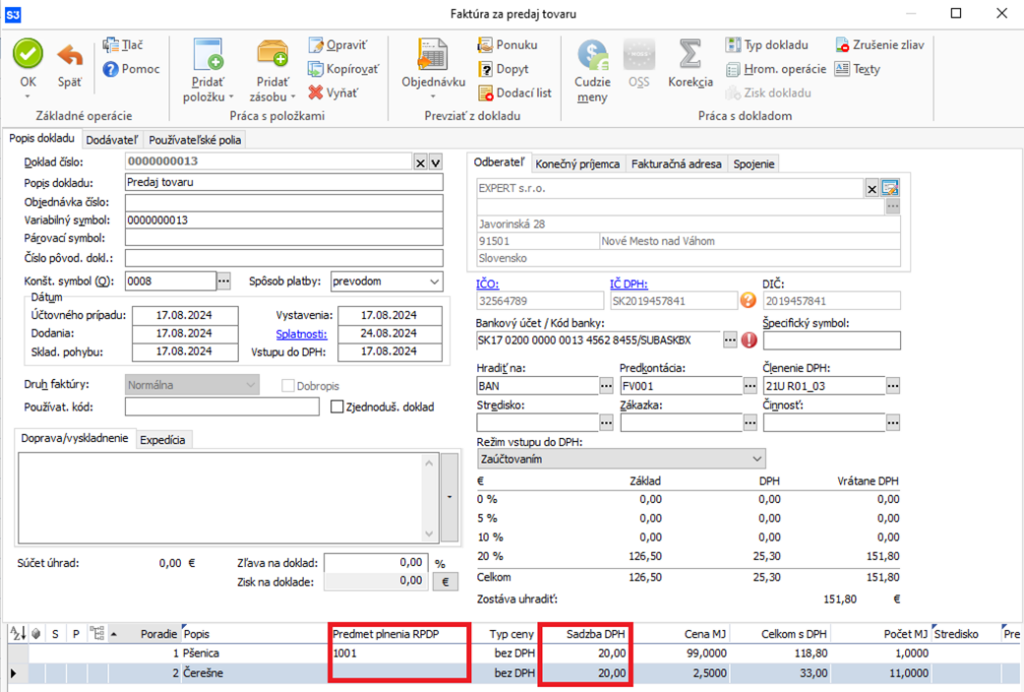

Pr. Doklad, vystavený pre slovenského platiteľa DPH, na ktorom sú položky s vyplneným predmetom plnenia pre RPDP (kód sa prevzal na položky automaticky podľa nastavenia skladových zásob).

Na hlavičke dokladu je použité členenie DPH 21U R01_03, ktoré má smerovanie do oddielu KV A.1.

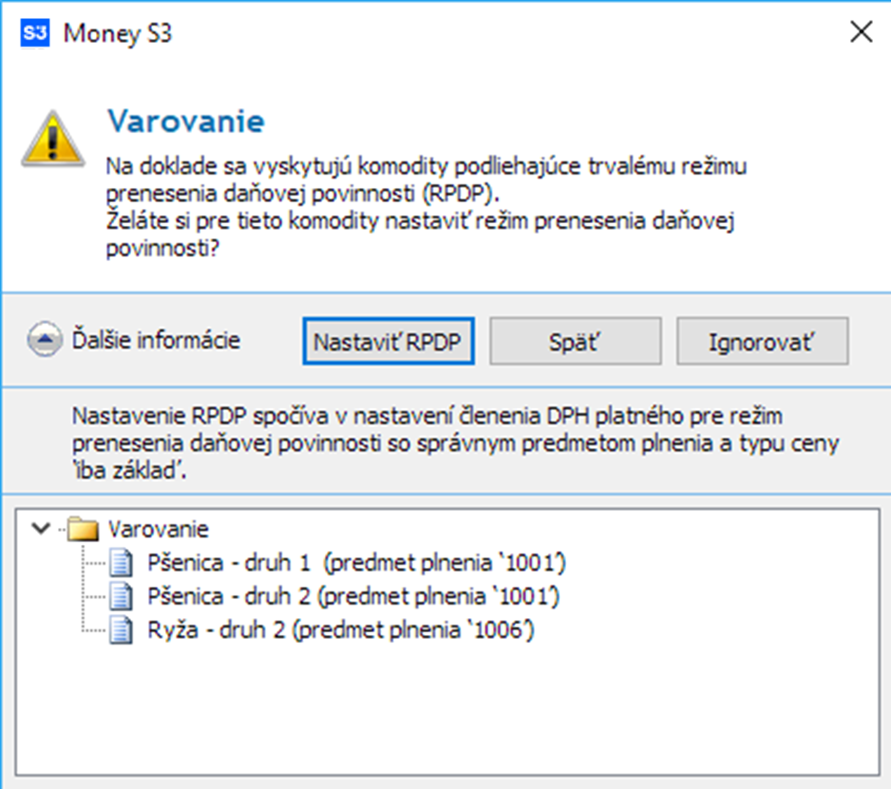

Po kliknutí na tlačidlo OK sa spustí kontrola položiek v RPDP a zobrazí sa ponuka na nastavenie správnych členení DPH pre položky v prenesení.

Po kliknutí na tlačidlo „Nastaviť RPDP“ Money automaticky prevezme na položky vhodné členenie DPH s rovnakým predmetom plnenia ako je uvedený na položke a nastaví typ ceny položky na hodnotu „iba základ“.

Položky, na ktorých nie je vyplnený predmet plnenia zostávajú bez zmeny. Budú v kontrolnom výkaze uvedené v oddiele A.1. podľa smerovania členenia DPH uvedeného na hlavičke dokladu.

PRENESENIE DAŇOVEJ POVINOSTI NA VSTUPE

PRÍKLAD 7 – Prijatá faktúra od dodávateľa z EÚ (nadobudnutie tovaru v tuzemsku)

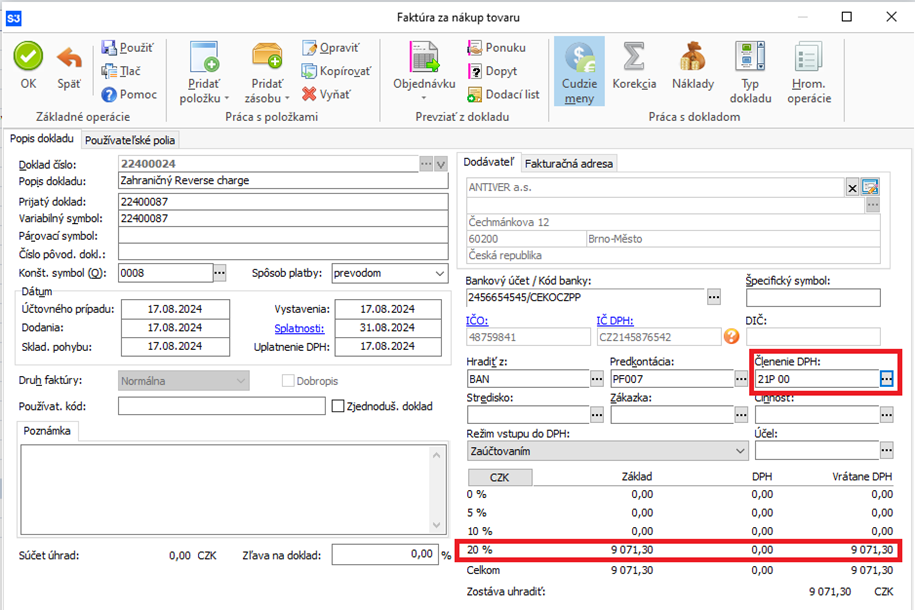

A) Faktúru zaevidujete tak ako doteraz samostatne s členením DPH bez vplyvu na daň a bez vplyvu na kontrolný výkaz (členenie 21P 00), položky faktúry musia mať nastavený typ ceny „iba základ“ a príslušnú sadzbu DPH.

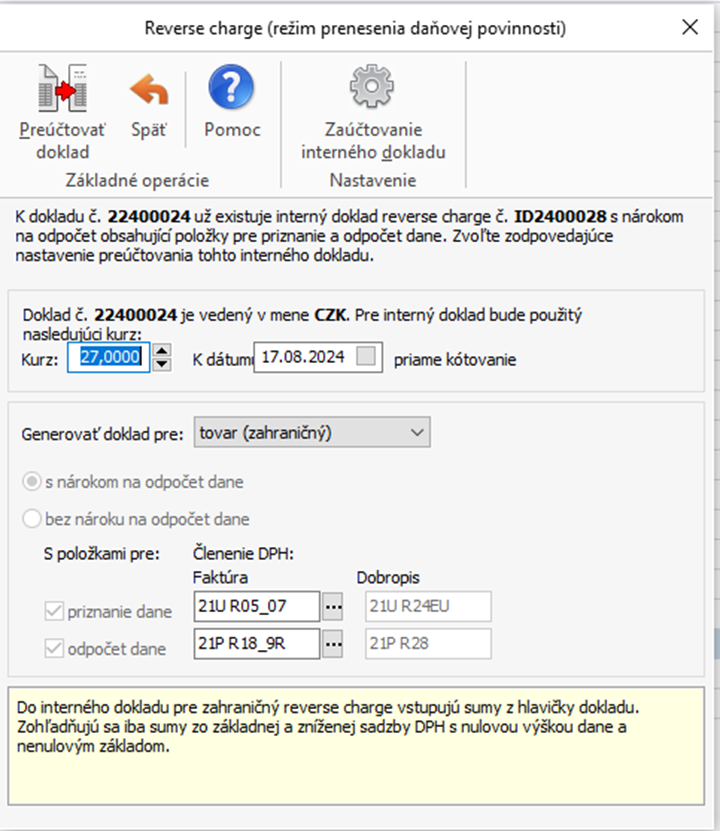

B) Prostredníctvom automatického aparátu reverse charge vygenerujete interný doklad s položkami pre vznik daňovej povinnosti a prípadne aj nároku na odpočet.

V nastavení reverse charge vyberte vhodné členenia DPH (pre povinnosť priznať daň napr. čl. 21U R05_07, pre odpočet dane nové špeciálne reverse chargove členenie 21P R18_9R).

Do daňového priznania k DPH a rovnako aj do kontrolného výkazu vstúpi interný doklad, ktorým bolo samozdanenie vykonané.

Všetky členenia DPH, ktoré používate pri reverse charge majú nastavené oddiely kontrolného výkazu B.1, doklady na ktorých budú použité vstúpia do uvedeného oddielu.

UPOZORNENIE: pre správne vykazovanie údajov v kontrolnom výkaze (ako poradové číslo prijatej faktúry, dátum dodania) je nevyhnutné pre samozdanenie používať automatický aparát reverse charge. Len v takom prípade sa z väzobnej faktúry, ku ktorej bol reverse charge vykonaný, prenesie správne poradové číslo faktúry a dátum dodania.

V prípade problémov s Vaším Money S3 kontaktujte prosím našu Zákaznícku podporu, a to buď písomne priamo v Money S3 cez záložku Money / Zákaznícka podpora alebo na podpora@money.sk alebo telefonicky na čísle 0249 212 345 (iba pre užívateľov so zaplatenou službou Podpora a Aktualizácia).